Инновации IT с каждым днем все больше приближают нас к моменту, когда для банковского обслуживания не придется выходить из дома. Техническая оснащенность банковского сектора растет соизмеримо росту онлайн-сервисов в сети. Все больше компаний финансового сектора стали обращать внимание на удаленные каналы обслуживания.

Тенденция ясна – это дешевле для банка и удобнее для клиента в целом. Открыть вклад удаленно, или оплатить коммунальные платежи сегодня больше не проблема. В 2016 году из оставшихся чуть более шестисот банков лишь немногие до сих пор остались без онлайн-сервисов и удаленного обслуживания своих клиентов. Однако перспектива перехода на 100% удаленное обслуживание в России до сих пор вызывает сомнения у большей части населения. Мы попытались разобраться в причинах сложившейся ситуации, перспективах полного перехода на удаленное обслуживание, и опросили спикеров и представителей ТОП российских банков. Их мнение для нас всегда являлось основополагающим в любых вопросах. Комментарии должны открыть тонкости и причины, почему банки не спешат переходить на 100% обслуживание своих клиентов в ближайшем будущем.

Что мешает банкам перейти на безальтернативное удаленное обслуживание своих клиентов?

Комментирует представитель банка Русский стандартПолный переход на удаленное обслуживание клиентов для банковского сектора России – это немного утопия для классических универсальных банков с большим количеством региональных клиентов. Несомненно, последние годы все крупные игроки финансового рынка активно развивали эти направления и делали серьезные инвестиции в дистанционные каналы обслуживания. В результате сегодня мы видим достаточно крупные объемы банковских операций в интернет и мобильном банках. Но при этом люди не перестали ходить в офисы банков. Почему? Скорее всего – это просто разные категории клиентов, есть потребители услуг, которые привыкли к оффлайн общению и этого не изменить.

Как ни странно, опыт западных стран показывает, что при росте проникновения интернета и дистанционных банковских технологий количество отделений банков в целом тоже растет. Иными словами, эти два разных канала обслуживания – офф-лайн и он-лайн развиваются параллельно и не мешают друг другу, а наоборот дополняют.

Недавно банк Русский Стандарт проанализировал свою клиентскую базу и выяснил, что более трети наших клиентов (сегмент «масс») пользуются онлайн-сервисами: интернет и мобильным банками. Среди пользователей онлайн-сервисов банка на Москву и Московскую область приходится 29%, из них 21% живут в Москве. На регионы приходится 71% пользователей, из них в Санкт-Петербурге проживает всего 8%. Мы считаем, что преобладание региональных пользователей онлайн-сервисов среди банковских клиентов связано с рядом факторов. Во-первых, региональных клиентов в целом больше, чем столичных. Во-вторых, рост финансовой грамотности и культуры по стране повлиял на их активность в части использования онлайн-сервисов. И конечно, удаленность от офисов влияет на необходимость иметь доступ к дистанционным сервисам — в регионах чаще всего офисы банков расположены в центре города, а значительное количество населения живет в отдалении.

Интернет-банком пользуются больше мужчины – 56%, мобильным банком также – 61% мужчин. Большинство пользователей банковских онлайн-сервисов люди семейные – 56% для интернет-банка и 51% для мобильного банка. Градация пользователей онлайн-сервисов по возрасту демонстрирует следующие данные для интернет-банка: 37% в возрасте 25-36 лет, 30% - старше 45 лет, 29% - 36-45 лет и 4% - младше 26 лет; а для мобильного банка показатели следующие: 53% в возрасте 25-36 лет, 24% - 36-45 лет, 13% - старше 45 лет и 10% - младше 26 лет.

По уровню дохода пользователи банковских онлайн-сервисов разделились следующим образом: 25-50 тыс. руб. получают 43% пользователей интернет-банка и 43% пользователей мобильного банка; до 25 тыс. руб. зарабатывают 24% пользователей интернет-банка и 20% пользователей мобильного банка; 50-75 тыс. руб. доход 20% пользователей интернет-банка и 21% пользователей мобильного банка; а более 75 тыс. руб. - 13% для интернет-банка и 16% для мобильного банка.

Банк «Русский стандарт» идет в ногу со временем, развивая удаленные каналы для обслуживания клиентов. Основываясь на аналитических данных, которые были предоставлены, уже можно сделать некоторые выводы. Если даже в Москве только треть клиентов пользуются интернет-банком, то, что говорить о региональных клиентах? Это в который раз подтверждает тот факт, что большинство клиентов российского банковского сектора до сих пор предпочитают получить на руки подтверждающие документы о совершенной операции. Ведь в случае каких-либо непредвиденных технических ошибок можно будет предъявить кредитной организации полученные документы и без проблем доказать свою правоту. Возможно, именно это и является одной из главных причин такого консервативного отношения к ДБО в целом.

Комментирует Алексей Дегтярев, руководитель блока электронного бизнеса группы Бинбанка:На безальтернативное удаленное обслуживание клиентов перейти ничего не мешает, и на рынке есть тому примеры. Нужно время, чтобы такое обслуживание стало нормой, как в повседневной жизни людей, так и в законодательном отношении.

Чтобы ответить на вопрос, сколько времени необходимо, надо провести параллели с другими индустриями, где полностью дистанционное обслуживание – победило.

К сожалению, таких индустрий немного. Полностью на дистанционные продажи перешли, к примеру, программные продукты большинства компаний. Сегодня чтобы купить MS Windows или Office – не надо ехать в магазин (или на компьютерный рынок) за диском, все скачивается через интернет. То же самое происходит с рынком медиа – музыка и фильмы сегодня в основном скачиваются из сетей, продажи дисков прекратились.

Банковский продукт, по сути, являющийся набором данных, предоставляемых клиенту в том или ином виде, вполне может повторить судьбу этих индустрий и перейти на полностью дистанционную модель продаж и обслуживания. Необходимо время, чтобы общество перешло к такой модели.

Алексей Дегтярев прав в том, что потребуется время. Есть примеры, когда банки предоставляли свои услуги и продуктовые линейки только через удаленные каналы. Но, к сожалению, клиентского портфеля, который готов к таким инновациям оказалось недостаточно для дальнейшего развития и «первооткрыватели» сдали свои позиции. Сегодня на рынке финансовых услуг остаются лишь те, кто избрал совершенно иной поход к ведению деятельности. Другое дело – крупные банки, которые имеют вес и узнаваемость в обществе, им, конечно, будет легче перевести своих клиентов на удаленные каналы, т.к. вопрос доверия уже решен.

Давайте разберемся с преимуществами и недостатками удаленного банковского обслуживания.

Основные преимущества удаленных каналов:

Удобно и быстро Клиенту, делать все что угодно со своими счетами и средствами.

Низкая стоимость обслуживания. Банкам не нужно иметь обслуживающий персонал, кассиров и менеджеров в отделениях, а так же, не нужно оплачивать дорогостоящую аренду помещения, оснащение офисов дорогим оборудованием, оформлять постоянно ломающимися от погодных условий вывесками, оплачивать услуги охранных агентства и многое другое становится не нужным, издержки становятся заметно ниже, особенно для банков, у которых много отделений по стране.

Быстрое подключение к услугам. В некоторых банках, например, имея доступ к системе Интернет-банк, можно открыть вклад и взять кредит за 15 минут, а если вы давнишний клиент, то можно даже не дожидаться одобрения кредитной комиссии.

Безопасность. Как для клиента, который не носит суммы наличных по улицам, так и для Банка, который лишен рисков получить от клиента поддельную валюту. В действительности, намного безопаснее пользоваться Интернет-банком, чем приходить в офис.

Посредством интернет-банкинга можно развивать омниканальность и вырабатывать лояльность к собственной клиентуре, что тоже немаловажно

Открытая статистика, прозрачные транзакции и портрет клиента. Интернет полезен тем, что каждый клик и контакт с клиентом можно оценить и охарактеризовать, предложив клиенту новые услуги и оптимизировав сложные процессы взаимодействия

Платежи через удаленне каналы

Платежи через удаленне каналы

Платежи через удаленные каналы в 2015 г. (по материалам Markswebb e-Finance User Index 2016)

К основным недостаткам удаленных каналов можно отнести:

Неопытность и отсутствие технической оснащенности клиентов для пользования Интернет-банком. Не у всех есть интернет, не все умеют пользоваться компьютером, а мы знаем, что огромная часть вкладчиков составляют пенсионеры.

Пакет платных услуг. Банки, в зависимости от пакета услуг берут оплату с клиентов за пользование ими. Но, обычно стоимость ежемесячного пользования не превышает стоимости одной поездки на общественном транспорте в обе стороны, или стоимости топлива, которое уходит на расстояние до офиса, однако этот момент клиенты попросту упускают и не включают в бюджет. О времени – как о самом важном факторе экономики также все забыли.

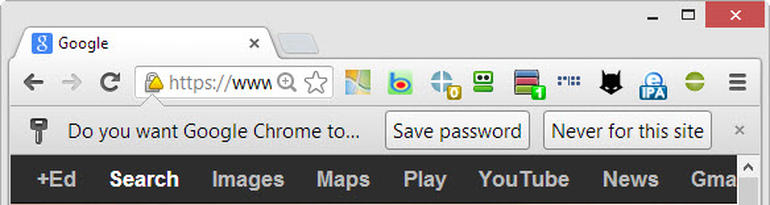

Безопасность. Если ваш телефон утерян, то человек, который им овладел, имеет все шансы войти через браузер с сохраненным паролем (сегодня браузеры запоминают пароли даже для протокола https) и перевести все ваши сбережения к себе на счет.

Браузер Google Chrome запоминает пароль даже для https -протокола. И синхронизирует их с телефоном. Даже SMS-пароль придет на украденный телефон - если телефон не у вас — сразу звоните в контакт центр Банка и сбрасывайте пароль к Интернет-банку!

Эту проблему пока никак не решили на 100%, однако это совсем редкий сценарий мошенничества и можно им пренебречь.

В заключение можно отметить, по мнению редакции «Банковского рейтинга» у российских банков действительно есть все шансы перейти на удаленное обслуживание, но банки не будут спешить делать это. Еще долгие годы большая часть населения России будет верить в бумажный документ, любить очереди и утомительные поездки в пробках, и длинными шагами постигать омут интернет-технологий и персонального компьютера в целом, а банки в это время будут совершенствовать и упрощать свои сервисы до одной кнопки.

Кристина Подольская специально для Bank-rating.ru